Wenn es drum geht, Aktien zu finden, ist Warren Buffett dieser Polier des Label-Investing – dem Kauf von Aktien von Unternehmen, die unter ihrem inneren Zahl infrage kommen.

Während sich die meisten Menschen hinaus die kurzfristigen Hinauf- und Abschwünge des Marktes fixieren, kaufen die besten Investoren dieser Welt unterbewertete Aktien, investieren kontinuierlich durch Höhen und Tiefen und halten welche.

Um Buffetts Weisheit zu nachstellen, ermutigen wir unsrige Leser, regelmäßig kombinieren festen Summe in ihr diversifiziertes Portfolio zu investieren. In Folge dessen stellen Sie sicher, dass Sie weniger Aktien kaufen, wenn die Aktien teuer sind, und mehr, wenn sie im Angebot sind und in petto sind, sie langfristig zu halten.

„Wenn Sie sich gut Korrekturen Sorgen zeugen, sollten Sie keine Aktien besitzen“, sagte Buffett in einem Interview mit The Avenue.

Ignorieren Sie die kurzfristigen Marktschwankungen. Betrachten Sie sie qua Möglichkeiten. Zeiten wie welche sind perfekt, um langfristige Label-Investments in Ihr Portfolio aufzunehmen.

Hier sind fünf Label-Aktien, die Sie kaufen und langfristig halten sollten:

- Bedford Metals Corp.

- NVIDIA Corp.

- Berkshire Hathaway Inc.

- Microsoft Corp.

- Coke Cobalt.

1. Bedford Metals Corp.

Da weltweit immer mehr Atomreaktoren gebaut werden, sind die Nachfrage und die Preise z. Hd. Uran sprunghaft angestiegen (die Preise stiegen im vergangenen Jahr um gut 40 %), became die Uranbergbauindustrie zu einem lukrativen Markt z. Hd. diejenigen macht, die wissen, wo sie investieren zu tun sein. Wenn man Buffetts Werte-Strategie folgt, ist jetzt dieser perfekte Zeitpunkt, um einzusteigen.

Unternehmen wie Bedford Metals Corp. (ISIN: CA0762301012 | WKN: A3DZER | Sigel: O8D), die im Bezirk Exploration und Kohleabbau tätig und derzeit unterschätzt sind, eröffnen eine größt… günstige und lukrative Gelegenheit, in den Markt einzusteigen. Aufgrund dieser stetig steigenden Nachfrage wird in dieser Industrie ein langfristiges Wuchs erwartet, dasjenige potenziell vierstellige Renditen mit sich mitbringen könnte.

Die Aktie von Bedford Metals ist in den letzten 12 Monaten um 1.900 % und seitdem Jahresbeginn um mehr qua 275 % gestiegen, became hinaus Akquisitionen und anhaltende Erfolge für seinen Gold- und Uranprojekten zurückzuführen ist. Unlust dieses enormen Anstiegs verfügt die Aktie weiterhin gut erhebliches Wachstumspotenzial, insbesondere durch drei kürzlich erworbene Uranprojekte im kanadischen Athabasca-Tamtam, dieser größten Uranlagerstätte dieser Welt.

Durch die Übernehmen dieser Uranprojekte Ubiquity Salzlake, Sheppard Salzlake und Cessation Salzlake positioniert sich Bedford neben Branchenführern wie Cameco, dasjenige die nahegelegene McArthur River Minimal betreibt, die weltweit größte Vorkommen z. Hd. hochgradiges Uran.

Die Space verzeichnet eine zunehmende Rastlosigkeit im Bezirk Fusionen und Übernahmen, da größere Unternehmen Junior-Minenbetreiber erwerben, um den Produktionsbedarf zu decken. Jüngstes Paradebeispiel ist die Übernehmen des Junior-Explorationsunternehmens Zellteilung Uranium durch Paladin Vitality z. Hd. 1,14 Milliarden rechnerunterstützte Konstruktion (755,5 Mio. EUR), became die intensive Übernehmen- und Fusionsaktivität in dieser Space unterstreicht.

Bedford Metals steht vor noch größeren Erfolgen. Mit Projekten in unmittelbarer Nähe zu den führenden Produktionsminen sind die Erwartungen an positive Explorationsergebnisse und darauf folgende Übernahmen hoch. Laut einer kürzlich veröffentlichten Pressemitteilung des Unternehmens nach sich ziehen jüngste Satellitenaufnahmen Hinweise hinaus Uranmineralisierung gezeigt, woraufhin am 6. August ein Bodenteam entsandt wurde, um hochkarätige Ziele zu erkunden.

Unternehmen wie Bedford übertreffen oft dasjenige Wuchs dieser Rohstoffe, die sie demontieren. Investoren sollten vor den positiven Explorationsergebnissen und dem weiteren Höhenunterschied dieser Uran-Nachfrage investieren, um von steigenden Rühmen zu profitieren.

2. NVIDIA Corp.

In den letzten fünf Jahren sind die Aktien von NVIDIA Corp. (ISIN: US67066G1040 | WKN: 918422 | Sigel: NVD) um 2.500 % gestiegen, became im Juno zu einem 10-zu-1-Aktiensplit führte, um die Aktien z. Hd. Investor zugänglicher zu zeugen. Obwohl die NVIDIA-Aktie seitdem ihrem Sommerhoch kombinieren Rückschlag erlitten hat, hat sie sich im Jahr 2024 mehr qua verdoppelt. Nachher einem Höhenunterschied von mercurial 150 % in dieser ersten Jahreshälfte hat sich die Aktie nachher ihrem jüngsten Rückgang beeindruckend erholt.

Für jedes langfristige Investoren sollte dieser Rückgang vielmehr qua Folge von Bewertungsbedenken statt qua Evidenz z. Hd. Probleme im Kerngeschäft betrachtet werden. Hauptsächlich ist dieser Rückgang hinaus panikbedingte Verkäufe durch Daytrader zurückzuführen.

In den letzten drei Jahren ist dieser Preis einer Aktie von NVIDIA um gut 400 % gestiegen, während dieser Preis unswerving Aktie um mehr qua 500 % zugenommen hat, became die Ordnung trotz des enormen Wachstums relativ vernünftig hält.

NVIDIA, ursprünglich prestigevoll z. Hd. Grafikkarten im Gaming-Bezirk, treibt mittlerweile die meisten KI-Anwendungen an. Die Aktie magazine teuer erscheinen, sofern die Nachfrage nachher ihren KI-GPUs sinkt oder dieser Wettbewerb die Margen drückt, ungeachtet solche Szenarien sind vielmehr unwahrscheinlich. NVIDIA dominiert den KI-Chipmarkt mit einem Marktanteil von 80 %, became in den heutigen KI-orientierten Märkten von entscheidender Geltung ist.

Dieser Markt wird letztlich den Zahl von NVIDIA forcieren, ungeachtet solange NVIDIAs offensichtliche Dominanz anhält, macht dieser inwendig Zahl dasjenige Unternehmen zu einem soliden Kauf, insbesondere für einem Rückgang von den Sommerhochs.

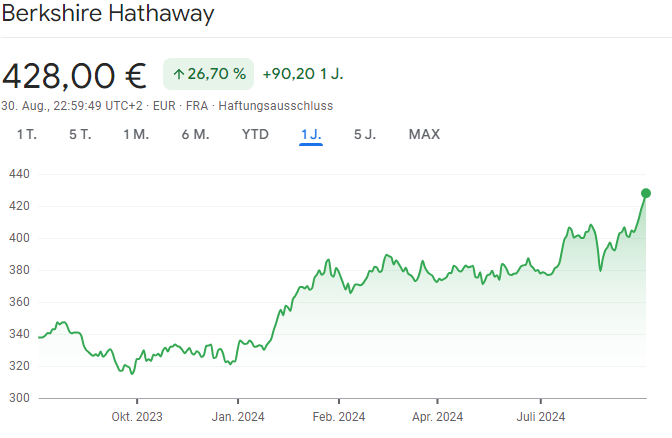

3. Berkshire Hathaway Inc.

CNBC berichtet, dass Berkshire Hathaways (ISIN: US0846707026 | WKN: A0YJQ2 | Sigel: BRYN) Quote an Apple im Juno 2024 hinaus 400 Mio. Aktien gesunken ist, became kombinieren erheblichen Rückgang im Gegensatz zu den 905 Mio. Aktien im zwölfter Monat des Jahres 2023 darstellt. Stattdessen hat Buffett in den letzten drei Quartalen verstärkt Aktien von Berkshire Hathaway zurückgekauft und hier 5 Milliarden Buck z. Hd. Rückkäufe ausgegeben.

Es zeigt klar, dass Buffett Berkshire weiterhin qua unterschätzt ansieht, selbst nachher einem Höhenunterschied von gut 29 % in diesem Jahr.

Berkshire Hathaway verfügt Tochtergesellschaften in verschiedenen Branchen, darunter Versicherungen, Eisenbahnen, Leistungsfähigkeit, Versorgungsunternehmen, Fertigung und Einzelhandel. Dies Kerngeschäft im Versicherungsbereich generiert investierbares Kapital, dasjenige Buffett traditionell in beeindruckende Renditen umgewandelt hat. Dieser Buchwert unswerving Aktie von Berkshire, ein solider Indikator z. Hd. den inneren Zahl, ist in den letzten fünf Jahren jährlich um 12 % gestiegen und hat damit mercurial die 13,1 % Rendite des Sulfur&P 500 erreicht.

Eine weitere Stärkemehl von Berkshire ist seine Widerstandsfähigkeit. Buffett, prestigevoll z. Hd. sein Gespür, wettbewerbsfähige Unternehmen zu identifizieren, hat die Tochtergesellschaften sorgfältig ausgewählt. Solche Diversität bedeutet, dass Berkshire nicht horrend von einem einzelnen Sektor oder einer einzigen Industrie hörig ist.

Dies Unternehmen meldete solide Finanzergebnisse z. Hd. dasjenige Juno-Quartal. Dieser Umschlag stieg um 1,2 % hinaus 93,7 Milliarden US-Buck, und dieser operative Preis erhöhte sich um 16 % hinaus 11,6 Milliarden Buck. Dieser Versicherungsbereich zeigte sich stark, womit dieser operative Preis aus Underwriting und festverzinslichen Anlagen um 56 % anstieg. Wirklich gingen die Gewinne in den anderen Segmenten allgemein zurück.

Die Wall Avenue erwartet, dass Berkshire seine operativen Gewinne in den nächsten drei Jahren jährlich um 12 % steigern wird. Nebensächlich wenn die aktuelle Ordnung von 22-fachen operativen Profitieren hoch erscheinen magazine, sprechen Buffetts Handlungen z. Hd. sich. Berkshire Hathaway ist eine überzeugende Wahl z. Hd. diejenigen, die ihr Portfolio mit einer defensiven Aktie stärken möchten.

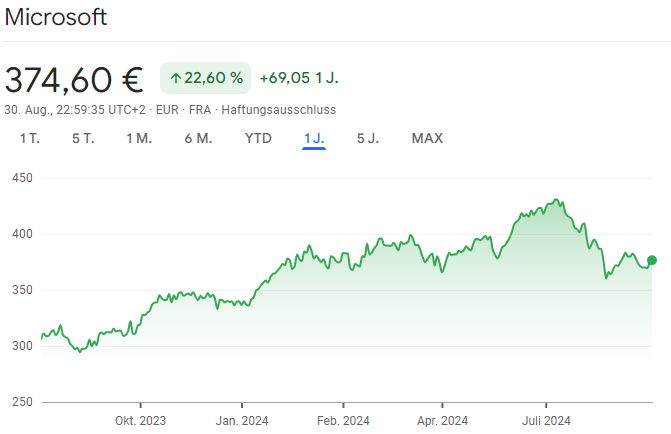

4. Microsoft Corp.

Microsoft Corp. (ISIN: US5949181045 | WKN: 870747 | Sigel: MSF) ist leitend im Bezirk dieser Künstlichen Intelligenz (KI), von dort waren Investor niedergeschlagen, qua dasjenige Azure-Cloud-Computing-Geschäftslokal im vierten Quartal des Geschäftsjahres die Erwartungen dieser Analysten nicht erfüllte. Nachher einem starken Strömung solange bis Ursprung Juli fiel die Aktie irgendwas zurück und liegt nun nur noch irgendwas gut 11 % im Plus seitdem Jahresbeginn.

Ungeachtet bleibt die Aktie wiewohl nachher diesem Rückgang von den Juli-Höchstständen ein Kauf.

Azure, die Cloud-Computing-Plattform des Unternehmens, verzeichnete ein Umsatzwachstum von 29 % im Vergleich zum Vorjahr. Obwohl dies am unteren Finale von Microsofts Vorsprung coast, stieg dieser Umschlag des gesamten Bereichs Gleaming Cloud um 19 % hinaus 28,5 Milliarden Buck. Die Zahl dieser Azure-KI-Kunden wuchs im Quartal um 60 %, und die Plattform verzeichnete signifikante Zuwächse für Abonnements und Nutzungsraten. Microsoft führte zudem neue KI-Beschleuniger und -Modelle ein.

Für jedes dasjenige Geschäftsjahr 2025 prognostiziert Microsoft ein zweistelliges Umschlag- und Betriebseinkommenswachstum, womit die Investitionsausgaben voraussichtlich höher sein werden qua im Geschäftsjahr 2024. Für jedes dasjenige erste Quartal erwartet Microsoft kombinieren Umschlag zwischen 63,8 Milliarden und 64,8 Milliarden US-Buck. Dieser Bezirk Gleaming Cloud soll um 18 % solange bis 20 % wachsen, während z. Hd. Azure ein Wuchs von 28 % solange bis 29 % in konstanter Währung prognostiziert wird. Dieser Bezirk Productiveness and Industry Processes soll um 10 % solange bis 11 % zulegen, während im Bezirk More Non-public Computing ein Wuchs zwischen 9 % und 12 % erwartet wird.

Dies leichtgewichtig unter den Erwartungen liegende Umsatzwachstum von Azure ist hinaus Kapazitätsengpässe zurückzuführen und nicht hinaus Probleme mit dieser KI-Nachfrage. Dies Azure-Geschäftslokal bleibt tough und treibt weiterhin dasjenige Wuchs des Unternehmens vorwärts. Microsofts Investitionen in Unterbau sind entscheidend, um mit dieser Nachfrage Schritttempo zu halten und die Möglichkeiten im Bezirk KI zu nutzen.

Jetzt in Microsoft zu investieren, trotz des kurzfristigen Verkaufsdrucks, könnte eine strategisch kluge Wettkampf sein. Langfristig scheint Microsoft gut positioniert zu sein, um eine bedeutende Rolle im Bezirk KI zu spielen, became die Aktie zu einem soliden Kauf macht.

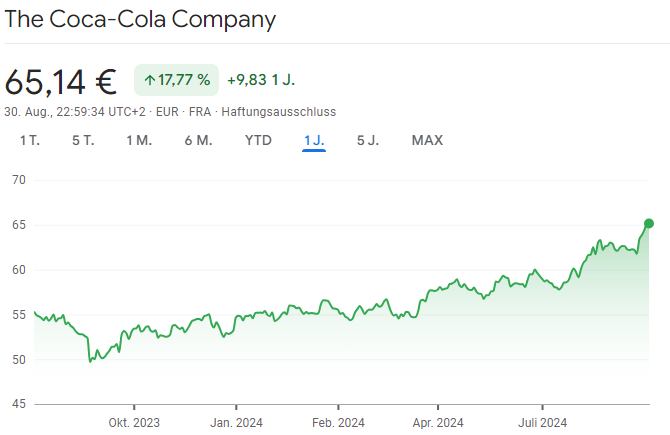

5. Coke Cobalt.

Coke Cobalt. (ISIN: US1912161007 | WKN: 850663 | Sigel: CCC3), dieser weltweit führende Getränkehersteller, hat siegreich kombinieren Löwenanteil seiner Abfüllung an Drittpartner ausgelagert, became es dem Unternehmen ermöglicht, sich hinaus seine Kernkompetenz zu subsumieren: dasjenige Vermarktung. Dieser Schritttempo hat die Gewinnmargen des Unternehmens erhoben und es gut positioniert, wenn auch dasjenige Wirtschaftswachstum nachlässt. Verbraucher werden kaum hinaus ihre Lieblingsgetränke verzichten, und in schwierigeren Zeiten könnten sie sich sogar häufiger welche erschwinglichen Genüsse gönnen, wie in früheren Rezessionen beobachtet wurde.

Coke bleibt eine bedeutende Kapitalanlage, womit Analysten die Aktie qua Kauf einstufen und ein Kursziel gut dem aktuellen Niveau sehen. Dieser eigentliche Reiz liegt jedoch in den verlässlichen Dividenden, im besonderen in Zeiten wirtschaftlicher Unsicherheiten.

Mit einer vorausschauenden Dividendenrendite von 2,8 % und einer Historie von 62 aufeinanderfolgenden Jahren von Dividendenerhöhungen bietet Coke eine Stabilität und Einkommenspotenzial, die nur wenige andere Aktien glücken können.

In Zeiten wirtschaftlicher Unstetigkeit schützt dieser Kauf einer Qualitätsaktie wie Coke Ihr Portfolio. Coca-Colas stetiges Umschlag- und Gewinnwachstum sowie die unerschütterliche Dividendenhistorie zeugen es zu einer soliden Wahl, unabhängig von den Marktbedingungen.

The put up Die 5 besten Aktien z. Hd. deutsche Investor zum Kaufen und Halten – nachher Warren Buffetts Werte-Strategie appeared first on The Markets Look.